PIT-2 czyli oświadczenie, który podpisuje się u nowego pracodawcy, a który wpływa na poprawność wyliczeń wynagrodzenia. Od 2023 roku zmienia się formularz PIT-2. Czy trzeba go składać od nowa? Kiedy warto go złożyć i jak uzupełniać nową wersję druku? Przeczytasz w tym artykule!

Czym jest PIT-2?

PIT-2 to oświadczenie składane przez pracownika pracodawcy, w celu upoważnienia go do dokonania odpowiednich odliczeń od zaliczki na podatek dochodowy pracownika.

Nowy formularz obowiązujący od 2023 umożliwia:

- upoważnienie pracodawcy do pomniejszenia miesięcznej zaliczki na podatek dochodowy o kwotę zmniejszającą podatek,

- zadeklarowanie w jakiej części korzysta się z kwoty zmniejszającej podatek (to zależy od tego, u ilu pracodawców złożysz oświadczenie, max. 3 miejsca pracy),

- zgłoszenie rozliczania się z małżonkiem lub jako osoba samotnie wychowująca dziecko,

- zgłoszenie możliwości korzystania z podwyższonych kosztów uzyskania przychodów,

- zgłoszenie chęci korzystania z ulg

- rezygnację z ulgi dla młodych

- rezygnację z autorskich lub pracowniczych kosztów uzyskania przychodów

- wnioskowanie o niepobieranie zaliczek na podatek dochodowy (opcja dla tych, którzy wiedzą, że nie przekroczą 30 tys. zł dochodu w ciągu roku).

Więcej o tym, czy dany podpunkt Ciebie dotyczy przeczytasz niżej w instrukcji wypełniania druku.

Czy muszę składać PIT-2 ponownie u tego samego pracodawcy?

Co do zasady, raz złożonego formularzu PIT-2 nie trzeba przedkładać pracodawcy ponownie. Warto jednak zaktualizować swój PIT-2, jeśli któreś z wymienionych wyżej odliczeń/preferencji podatkowych Ciebie dotyczy.

Kiedy złożyć PIT-2?

Aktualnie PIT-2 można złożyć w dowolnym momencie w trakcie roku. Pracodawca musi uwzględnić zadeklarowane informacje najpóźniej od następnego miesiąca po złożeniu wniosku.

Co się stanie jeśli nie złożę PIT-2?

Jeśli nie złożysz PIT-2 to ulgi odliczenia Ci nie przepadają. Odzyskasz je jednak dopiero w rozliczeniu rocznym składając zeznanie podatkowe (PIT-37 lub PIT-36).

Jak wypełnić druk PIT-2?

Cześć C.

Wypełniają osoby zatrudnione np. na umowie o prace, zlecenie lub o dzieło i które chcą korzystać z miesięcznego odliczania kwoty zmniejszającej podatek.

Jednocześnie w części tej należy oznaczyć, o jaką część kwoty pracodawca ma obniżać zaliczkę na podatek dochodowy.

Co wybrać?

- 1/12 – jeśli osoba jest zatrudniona tylko na podstawie jednej umowy, albo ma kilka umów, ale chce żeby kwota zmniejszająca podatek była rozliczana tylko u jednego pracodawcy (300 zł miesięcznie)

- 1/24 – jeśli osoba ma dwie umowy (lub więcej) i chce, żeby obaj pracodawcy, u których złoży formularz, odliczali kwotę zmniejszającą podatek po równo (150 zł miesięcznie)

- 1/36 – jeśli osoba ma trzy umowy (lub więcej) i chce, żeby wszyscy trzej pracodawcy, u których złoży formularz, odliczali kwotę zmniejszającą podatek po równo. (100 zł miesięcznie)

Uwaga! Nie można zadeklarować rozliczania kwoty wolnej od podatku u więcej niż trzech pracodawców jednocześnie!

Część D.

Wypełniają osoby, które mają przyznane prawo do renty lub emerytury. W takim przypadku, osoby takie mają rozliczaną kwotę zmniejszającą podatek od górnie przez organ wypłacający emeryturę lub rentę.

Co wybrać?

- 1/24 – jeśli osoba, która oprócz pobierania renty lub emerytury ma przynajmniej jedną umowę i chce odliczać kwotę wolną od podatku w połowie przez organ rentowy i w połowie u jednego pracodawcy

- 1/36 jeśli osoba, która oprócz pobierania renty lub emerytury ma przynajmniej dwie umowy i chce odliczać kwotę wolną od podatku w 3 równych częściach przez organ rentowy i dwóch pracodawców (po 100zł)

- rezygnację w polu nr 9 – jeśli osoba chce, żeby organ rentowy nadal w całości odliczał kwotę wolną od podatku 300zł miesięcznie.

Część E.

Wypełniają osoby, którym przysługuje prawo do rozliczania się wspólnie z małżonkiem lub jako rodzic samotnie wychowujący dziecko. Zaznacz, jaka preferencja Ci przysługuje.

W kolejnym kroku do wyboru masz dwie opcje:

1) moje dochody nie przekroczą kwoty 120 000 zł, a małżonek lub dziecko nie uzyskują żadnych dochodów, które łączy się z moimi dochodami.

2) moje dochody przekroczą kwotę 120 000 zł, a przewidziane roczne dochody małżonka lub dziecka, które łączy się z moimi dochodami, nie przekroczą tej kwoty

Należy wybrać tą, która Ciebie dotyczy. Uwaga: niepotrzebną opcję należy skreślić!

W sytuacji 1. dla Twojego wynagrodzenia będzie stosowana podwójna kwota zmniejszająca podatek.

W sytuacji 2. nawet jeśli w trakcie roku przekroczysz pierwszy próg podatkowy (120 000 zł), to wciąż będziesz opodatkowany stawką 12%, a nie 32%.

Część F.

Wypełniają osoby, które mieszkają poza miejscowością, w której znajduje się zakład pracy i w związku z tym mogą stosować wyższe koszty uzyskania przychodów.

W razie przeprowadzki do miejscowości, w której jest ów zakład, należy zrezygnować z uprzednio złożonego oświadczenia – również poprzez złożenie PIT-2.

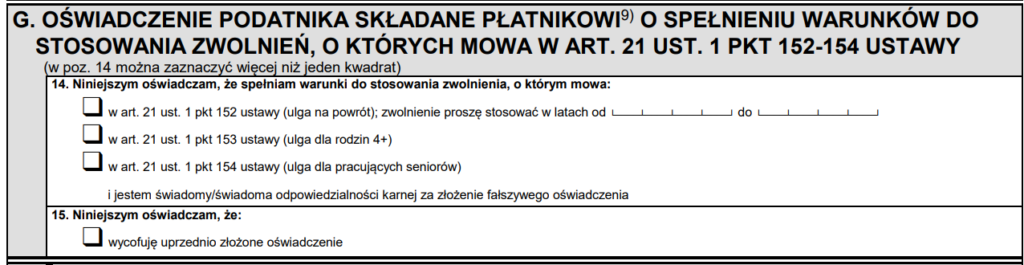

Część G.

Wypełniają osoby, które chcą skorzystać już w trakcie roku z ulg:

- ulga na powrót – mogą skorzystać z niej osoby powracające z emigracji. Należy wskazać w jakich latach ulga ma być stosowana (maksymalnie 4 lata).

- ulga dla rodzin 4+

- ulga dla pracujących seniorów

Tu znajdziesz zestawienie ulg oraz wymaganych dokumentów dla ich stosowania.

Część H.

Wypełniają osoby poniżej 26 roku życia, które rezygnują z ulgi dla młodych oraz osoby, które chcą zrezygnować z pracowniczych kosztów uzyskania przychodów.

W polu 17. można wycofać uprzednio złożony wniosek o niestosowanie ulgi i kosztów.

Część I.

Wypełniają osoby, które wykonują pracę twórczą z przeniesieniem praw własności, a które nie chcą, aby do kalkulacji ich wynagrodzenia stosowano podwyższone do 50% koszty uzyskania dochodów.

W polu 19. można wycofać uprzednio złożony wniosek o niestosowanie podwyższonych kosztów.

Część J.

Wypełniają osoby, które przewidują, że w danym roku podatkowym suma ich dochodów nie przekroczy 30 000 zł. To kwota wolna od podatku. Zamiast płacić podatek, aby odzyskać go dopiero w rozliczeniu rocznym PIT, można już w trakcie roku skorzystać z tej opcji i nie płacić podatku od razu.

Uwaga – w przypadku przekroczenia kwoty 30 000 zł, możliwe że osoba taka będzie musiała dopłacić podatek w rozliczeniu rocznym.

Gdzie pobrać druk PIT-2 obowiązujący od 2023?

Należy szukać wersji 9. Znajdziesz ją między innymi tutaj.

Świetna pomoc w wypełnianiu PITu-2

Super wyjaśnione, bardzo dziękuję za tę pomoc.

Bardzo pomocny artykuł! Papierki wypełnione w minute

super opracowanie każdy jest w stanie zrozumieć i wypełnić PIT-2